今次是第一份月報,筆者刻意在2月5日這星期結束後才發布1月份月報,除了因為農曆新年較忙碌外,亦想等埋FAAMG等幾間巨企公布業績。因為數間美股科企都公布了業績,今次月報內容會比較長。

上月(31.12.2021) 持倉:

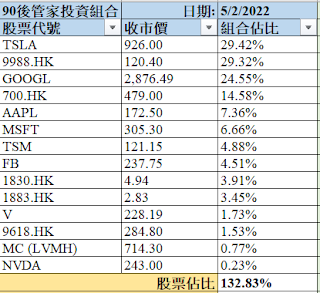

截止5.2.2022,最新組合持倉:

2022年YTD回報為 -3.72%,槓桿比率1.33。

聯儲局放風多次加息及縮表

1月份的市場氣氛有極大轉變。 FED 放消息今年大機會會縮表 (Quantitative Tightening, QT)時,筆者減持了部份持股以減槓桿。原因是(以下純粹個人看法,並不一定正確):

1)今年減買債和加息都在筆者預料之內,息率從0% 加到 3.0% 我也不會對估值有太大調整,因為我本身用的25-30倍PE, 正是對應 中長線 3-4% risk free rate;

2)然而,QT卻出乎意料(本以為會是2023以後),而加息的次數也可能比預期的3-4次要多。雖然現在有過剩流動性,銀行隔夜逆回購規模達1.9萬億美元(有追看 匯君兄 就知我講咩)。如果QT 規模 <= $1.9萬,對金融市場的影響或許無想象中大,但現階段未知QT規模,市場的波動性可預見會增加。對於無槓桿的人(持股<=100%)影響不太大,因為我們無法time the market,以優質股應對通漲和加息仍然遠勝現金。然而,對於使用槓桿的人(包括筆者),短線的波動性大增可帶來斬倉風險(註:筆者的組合能承受50%左右的跌幅)

3) 因此,筆者在消息公布後,也減持了部份持股,一方面減槓桿,另一方面保留子彈,一旦優質股的股價回落時,有能力選擇增持更多;若果股價沒有回落而是繼續上升,滿倉的組合 (>100%) 也沒有捐失,只是賺少了。再次強調,筆者的做法並非嘗試Time the market,而是預早做好風險管理,prepare for the worst。(註:筆者自2020年3月開始,沒有為組合投入任何新增資金。並非在囤積現金,而是家庭開支太大每月都是月光族...)

個股點評 & 本月交易

1) Tesla (TSLA)

對於Elon Musk提出的內容,筆者是充滿驚喜、也是偏向正面的,Tesla bot的發展比預期更早(但預計也要2030年後才會看到較大progress),upside potential 會更大(成功的話可以大10倍以上),但同時不確定性 (Dream)更多。

賣出 @ $1047.54

買入 @ $987、$938、$891 (計劃買回的三注,每跌5%一注);

由於股價繼續回調,筆者繼續增持至最高30%的持倉:

買入 @ $846.5、$804.2 (同樣每跌5%一注)。

2) 阿里巴巴 (9988.HK)

筆者本月將騰訊的部份持倉換馬阿里巴巴,詳情見另一篇Blog文 (按此)

騰訊 賣出 @ $442.4;

阿里巴巴 買入 @ $119.0

筆者預期阿里巴巴電商業務會平穩增長,主要是提供穩定的現金流,且不會像Amazon & 京東 的自營電商般受供應鍊問題嚴重影響盈利 & 自由現金流(甚至虧損)。而阿里的雲業務未來數年是極大亮點,從Microsoft、Amazon的雲業務持續增長,亦給予筆者信心。筆者已說服自己忘記之前$300的阿里,而是以現在$110 - $120 的價格看未來的投資值搏率,保守估計至少值$160~$200以上。

未來股價回升的話,筆者或會減持阿里的持倉,與其他FAAMG的持股比例相約。

3) 騰訊 (0700.HK)

筆者以往投資騰訊並非為了其遊戲業務 (雖然提供了不錯的現金流),而是看好其微信及投資業務。反壟斷及共富政策下,騰訊的投資業務邏輯出現改變,雖然仍會將資金投資初創企業、減持較成熟企業,但相信會減少了投資互聯網/平台企業,亦難以利用以往的閉環生態 & 流量優勢短時間內孕育像 拼多多 這類互聯網/平台獨角獸。騰訊的投資業務或會從以前 「成為培植搖錢樹的土壤、透過投資涉足自己的短板」變為「普通、但國內仍首屈一指的創投、私募基金 Private Equity」。

未來騰訊或能保持平穩增長,但不及阿里巴巴的雲業務亮眼。因此,筆者下調了騰訊的估值、降低了其持股比例、將部份資金換馬了阿里巴巴。

此外,Meta (FB) 發表Q4業績後,股價暴跌了25%,動態市盈率 (PE TTM) 17倍,比騰訊更便宜,與阿里巴巴相約。

Meta 和騰訊兩者雖有不同的地方 (例如騰訊同時是最大的遊戲公司、音樂公司、文學公司、亦有龐大的投資業務),但也有相近地方 (兩者同是通訊軟件/社交平台,騰訊約13億用家,而Facebook在世界各地有29億active users)。

Meta 單靠廣告業務盈利已是整間騰訊的1.5倍。騰訊的吸引力頓時大減,

筆者因此進一步減持了騰訊至14.58%的持倉,未來預計會減持至10%與Apple & Microsoft相約。

(註:Apple & Microsoft 是更優質的企業,只是騰訊在估值上比較便宜,值搏率相對較高。)

賣出 @ $463.4 & $478.4 (由於派發了$13的京東實物股票,相等於上月的 $476.4 & $491.4)。

4) Meta (FB)

承上文,Meta現時的估值只有TTM PE 17倍,表面上非常便宜。市場其中一個擔心是 Tiktok (抖音) 短視頻帶來的重大威脅。這方面,筆者的看法如下:

首先要分清楚廣告的分別。Meta 和 Google 雖然同屬廣告公司,但性質上卻不同。 Meta 與 Tiktok 主要是 Display Ads,透過豐富內容吸引顧客注意。落廣告的商戶是主動方、而顧客是被動方,透過廣告製造本來沒有的Demand;而Google 則主要是 Search Ads (也有部份Display Ads,例如網頁的banner ads, youtube的廣告等),顧客透過keywords 尋找合適的商品,落廣告的商戶是被動方,顧客才是主動方,在search keywords時,顧客本身已有Demand,只是心裡未必有特定產品/牌子,而廣告可影響該顧客的決定。

Display Ads 需要找到針對性的客戶群,了解 & 追蹤他們平日的喜好、熱搜、談話內容等,才能提高廣告的效益,這亦牽涉了顧客的私隱權。而Apple IOS14 的privacy change 正正揑住Facebook條頸,大大降低了其廣告效益,卻對Google的影響不大,因為顧客在Google 的Search Engine 是主動搜尋keywords。Google的護城河比Facebook深,亦比Meta這企業優質,無容置疑。

(註:作為用家,廣告雖然影響用戶體驗,但筆者作為股東並不討厭廣告公司,亦不會因為一間公司的盈利主要來自廣告業務而抗拒。因為商業世界需要廣告,廣告亦幫助顧客找到自己合適 & 喜歡的產品 & 服務 —— 雖然不少廣告是誇大而失實的)

然而,Display Ads 仍是必需的存在。有些產品或服務,差異性比較大、並非必需品,本身就是需要Display Ads 而非 Search Ads 以吸引顧客。

而Tiktok的短視頻雖然有優勝之處,但針對的顧客可能不夠廣泛、熱潮持續時間亦比較短、製作成本更大、內容也較難reusable;

相反,Facebook 及 Instagram 的Display Ads (主要是圖片 & 文字) 在上述數點仍有優勝之處,而部份廣告本身就是圖片&文字更加合適 (Tiktok及Facebook的廣告優劣比較,可按此參考此youtube link)。

Digital Ads 的市場很大,Meta 在Display Ads 可能被 Tiktok 大幅搶市佔率,但Facebook 與Instagram 仍然非常賺錢 ,難以被競爭對手取替 (Tiktok, Twitter, Snapchat, etc...),仍然有海量用家、廣告業務上仍然有定價權。

然而,筆者認為Meta存在三大隱憂:

1. 元宇宙Metaverse 的加大投入,未來數年可能大幅影響盈利和自由現金流,甚至令盈利下跌而非增長。目前元宇宙仍是一個Dream,元宇宙在商用層面及遊戲層面可能有不錯發展,但筆者目前仍相當質疑元宇宙的社交層面應用、亦不認為在元宇宙meeting 會比實體/Zoom/Team優勝;

2. Instagram的潛在分拆才是最大風險。 Instagram 是Meta 非常重要的資產,比Facebook更深受時下年輕人喜愛。近日Meta一單反壟斷案上訴失敗,worst case 是Meta 有機會要分拆Instagram & WhatsApp,這是極大風險,甚至比Tiktok的威脅更可怕。然而,正常應該唔會去到咁惡劣,最多罰下錢/將來類似收購有難度/要改動一下平台細則&條款以幫助市場競爭;

3. Meta 管理層的能力相對其他科網巨企比較遜色。Meta 嘗試過發展不同業務,但至今只有收購Instagram 是比較成功,WhatsApp收購至今仍然無法實現任何現金流或盈利,受反壟斷監管上升下,相信不會有下一間 "Instagram" 會被Meta收購。如何令Instagram在時下及未來年輕人間繼續受歡迎,以及發展第二條S Curve,是重大挑戰 (元宇宙真會成功嗎?)

無論如何,Meta 的護城河雖然比Apple, Amazon, Google, Microsoft 遜色不少,但仍是賺錢能力非常強的公司 (Both 盈利 & 自由現金流)。現時TTM PE 17倍,若將盈利全數當作股息派出(或進行回購),股息率高達 100 / 17 ~ 5.88%。當然,未來因著元宇宙的加大投入 & 市佔率受Tiktok搶佔,盈利有機會增長大幅放緩、甚至下跌。今年的TTM 17倍PE,出年可能會變成20、甚至22倍。而平穩增長的Google (TTM PE約25倍) 則明顯是比FB更優的選擇。

基於以上數點,撈底Meta需要非常小心,也需要控制注碼。筆者也有在FB暴跌後象徵式增持了小部份,目標持股比例不高於 5 - 8%。

買入 @ $238.66

5) Apple (AAPL)

公布業績前,Apple 的估值偏貴,筆者也減持了部份持股以減槓桿。

公布業績後,業績亮麗,超越分析師預期。然而,筆者仍對Apple 未來的增長維持保守 & 謹慎態度。Apple 加大 Apple Car & AR/VR設備的投入,或會影響未來盈利及自由現金流,而這兩項發展前景筆者有保留。現價$172.5 買入未必能帶來15%的要求年回報,筆者會待股價回落至$150左右水平才考慮分注增持,至最高10%持倉。

賣出 @ $171.54 & $160.76 (公布業績前)

6) Microsoft (MSFT)

Microsoft 的Q4業績不錯,扣除匯率影響後,EPS約$2.03,估值維持 $243.6 ~ $270。現價買入無法佔市場便宜、帶來15%的要求年回報。筆者會待股價回落至$270左右水平才考慮分注增持,至最高10%持倉。

按計劃買入 @ $284.8 & $270.0 (公布業績前)

7) TSM

筆者在$125.43減持了部份以減槓桿,主因是半導體行業不在筆者能力圈 + 這行業需要不斷投入大量CAPEX 以維持龍頭競爭力,持股比例想要維持約5%水平。若果在能力圈的話,TSM算是平穩帶來~15%增長的優質企業。維持2022年底估值 $127.8 ~ $153.4。

8) Google

9) Amazon (AMZN)

Amazon Q4盈利增長98%,但其中大部份內自投資Rivian的賬面盈利,需要扣除。

扣除後Q4 EPS 只有 $8,按收市價 $3,152.8,Forward P/E 為 $3,152.8 / $8 / 4Q = 98.5倍。

Amazon的電商業務大受供應鍊及人力資源成本大增影響,造成虧損,拖累整間企業的核心盈利及自由現金流皆暴跌,而供應鍊及人力成本高企的問題預計2022年仍未見解決。

然而,Amazon 的AWS業務和廣告業務非常亮眼。雲業務市佔第一的AWS增長40%,經營利潤增長48%、廣告業務增長33%。廣告業務收入超越Youtube 廣告收入 (未計Youtube Premium部份)。

Dave Lee在其youtube頻道就指出,現時Amazon 市值$1.6 trillion,但單是AWS業務的operating income 給予 50倍 multiple,AWS業務的valuation已值 $1 trillion。

這大概就是Amazon在業績後暴升13%的原因,電商業務的差表現早已預期,而AWS業務和廣告業務遠超預期。

現時投資Amazon,主要就是投資其AWS及廣告業務,同時預計隨供應鍊問題緩和後,電商業務的盈利和自由現金流能回復正常水平。

然而,筆者認為現時估值下,Google的確定性更高,比起Amazon更吸引。因此筆者在業績後賣出了手上僅存的1股AMZN,換馬GOOGL。筆者會繼續密切觀察AMZN,不排除待股價回落時重新買回。

賣出 @ $3286.32 (業績前) & $3136.94 (業績後)

10) Visa (V)

Visa業績亮麗。筆者太貪心,在業績前設下了 $191的限價買入盤,股價短暫回落至$195.65後就回升,未能增持。

如未來股價回落至$200 - $210左右水平,筆者會考慮增持。

11) Nvidia (NVDA)

象徵式在 $220.52 增持了一股。

12) 新鴻基地產 (0016.HK)

這本來就是短暫停泊資金,因應美股下跌,在$95.2減持換馬美股。

13) 京東 (9618.HK)

由於騰訊派發了京東實物股票,令京東持股比例上升,而筆者偏好阿里多於京東,所以賣出了部份持股。

賣出 @ $280.8

P.S. 以上純粹筆者個人投資操作和記錄,不構成任何投資建議,讀者必須自己做功課、並為自己的投資決定負全責。