阿里巴巴在18/11(四)晚上發佈了 FY2022 Q2業績,收入增長29%,經調整利潤285億人民幣,按年下跌39%。阿里這份業績其實各方面收入增長都不錯,雲業務是最大亮點,唯獨核心電商業務財務數據卻非常難看,而且主要不是受監管政策影響,而是受激烈競爭所致,這足以令整份業績很差。

雲業務

先說雲業務,雲業務按年增長33%,經調整 EBITA轉正為盈利人民幣 396 百萬,長遠前景不錯。然而,有兩點需要注意:

第一,阿里的雲業務規模不及Amazn 及Microsoft,但增長慢於 Amazon AWS 的37% 和Microsoft Azure 的51%。有一些報告顯示阿里雲的增長亦不及華為雲。

第二,今份季報阿里雲務業是合併了釘釘的業務,所以33%的收入增長需要打折,實際阿里雲的增長及EBITA不及季報所見的亮麗。

核心電商

阿里核心電商的主要收入來源是客戶管理,當中包括了淘寶的收入,佔總收入比例的45%,也是利潤率最高的業務。今季度客戶管理的同比增長只有 3%,幾乎沒有增長。這是今份財報最大的問題所在。

評論:未來電商的生態、與競爭對手的比較

優勢—阿里

阿里今年投入了大量資金在二三線城市、高鑫和盒馬(大潤發)的基礎建設等,長遠對社會有利,未來也相信會健康地增長和盈利,但未有明確時間表,不宜過份揣測;

商戶讓利的措施,包括很多本來向商戶收費的服務都變成免費,這亦提供了一個良好、健康的營商環境比中小商戶,讓他們能生存並賺錢,這與阿里的使命—— 「讓天下沒有難做的生意 」一致。

在讓利措施的實施後,筆者相信在未來阿里會成為最適合中小商戶營商的地方,這代表中小商戶會願意花錢花成本在阿里的平台上做生意,因為在這平台賣貨能賺最多的錢,長遠能讓阿里在電商界保持競爭優勢,儘管市佔率被搶漸漸已不可逆轉,但阿里大確率在未來5年能繼續在電商界成為龍頭地位,市佔率大於33% 都是可預見的。

讓利措施亦符合了中央的共富國策。因此阿里現時雖然受監管打擊最大,但長遠下來,京東和拼多多可能會比阿里面對更大監管風險。

然而,讓利措施的最大代價,就是客戶管理的收入大幅減少(與業績一致),以及利潤暴跌,畢竟客戶管理是利潤率最高的核心業務。因此,短期內得益最大的是中小商戶及消費者,損失最大的是股東。長遠而言,讓利措施能否再次鼓勵中小商戶投入更多資本主力在阿里平台銷售,使阿里利潤重返甚至超越以往的成績,需要觀望,筆者是傾向正面,但亦可能需要3-5年時間才能見到收成。

京東

以上也描述了阿里在未來電商的特色,就是成為最適合中小商戶營商的地方。至於京東,京東自營的模式主要都是向中大型供應商取貨、平台服務收入模式主要都是中大型品牌為主。憑著自營電商、3P 平台服務收入、優質的物流服務,相信京東會在中上游商品、中大型商戶版塊繼續搶佔市佔率,未來數年亦大機會成為消費者用戶體驗最良好的平台(主要是服務質素及物流方面)。而京東創造的不是最適合中小商戶營商的環境,反而是創造大量倉務和物流業職位,以配合中央共富策略。阿里要與京東保持優勢,就要看菜鳥物流能否做出比京東更低物流成本,在科技上的投入(如AR等)帶來的用戶體驗能否勝過京東。

拼多多

至於拼多多,憑藉補貼及團購商品,未來數年會繼續成為用戶量多,價格最便宜的平台,但由於基建設施仍欠缺、難以攻入上游商品市場,隨著用戶增量見頂,拼多多需要考慮持續發展及盈利問題,補貼不可能永遠持續。此外,在雪球上不時看到討論,一些中小型商戶在拼多多上賣貨是沒錢賺,甚至虧損的。但由於競爭對手都在蝕賣,如果你不加入一齊蝕賣增大流量、聲望,就可能會面臨倒閉,到時候Winner takes all。因此,筆者有理由相信不只拼多多是「苦活」,在拼多多上賣貨的中小型商戶也是在做「苦活」,但不得不做。

筆者自問對拼多多了解膚淺,不敢著墨太多免得獻醜,但筆者認為淘特仍然較難與拼多多競爭,反而盒馬線下連接線上的佈局有機會在農產品、生鮮電商、社區團購上殺出一條活路。

劣勢 —電商的惡性激烈競爭

中國電商規模和增長空間很大,如果三間電商做好自己的發展,不打價格戰,中國的電商市場絕對足夠讓三間企業保持不錯的收入和利潤增長。然而,現實並沒有這麼理想,京東和拼多多總會想瓜分更大的市佔率。隨著拼多多的萬億補貼開始發動價格戰,京東也加入以極低利潤率1.2%營運。而阿里亦不得不投入大量資本投入發展以作防守,嘗試保持龍頭位置。價格戰造成惡性的激烈競爭,三間企業的利潤都會受到嚴重影響。

坦白說,京東的業績的確是比阿里優勝,GMV增長遠勝阿里、用戶增長也強勁,但談不上是一份好業績,因為利潤率過低,一旦面臨成本上漲,會有一定營運風險。

長遠來看,可能要等到阿里、京東和拼多多的用戶增長見頂,滲透了整個中國市場,才會開始取消價格戰,三者憑自身優勢去競爭,屆時三間企業的利潤才會健康增長,但到時候阿里的市佔率,可能會比現在大大降低(但筆者深信仍高於 33.3%!)

評論:審慎觀望

如果你有認真看上述的內容,你應該會發現筆者對阿里的前景並非太負面,甚至是中性偏正面。

然而,阿里面對競爭對手的激烈競爭,需要投入大量資本以維持自身競爭力,而核心電商收入放緩和盈利大受影響都是事實,阿里的基本面已比1年前轉弱。

筆者對阿里的看法 由「中長線看好」,轉為 「審慎觀望」,期待2022的全年業績看到更多細節。

估值上,如果自由現金流未來3季相同,單從 市值 / 自由現金流角度來看,現時約31倍,已由上季的 嚴重偏低,變為 合理 (對應Facebook 26倍;Apple 27倍,Google 31倍,Microsoft 42倍)。

自由現金流的大跌是一次性事件還是未來數季或數年也會持續?筆者也不敢說,因為讓利措施相信中長期都會持續,新業務的資本投入也不會這麼快就結束。

這裡筆者與朋友說笑:

美股:估值高? 透過業績盈利增長,拉返去合理估值 中資股:估值低?透過業績盈利暴跌,拉返高去合理估值。

由此可見,中美的龍頭公司,在優質度上真的高下立見。

阿里基本面受影響,但現時的投資值搏率還是有的。

如果筆者現時沒有持有任何阿里,筆者可能會考慮直接建倉 5%,並且持續下跌的話繼續增持,例如每跌10% 再增持1%資金,至最終 10%持倉。個股5%或10%的持倉,對於20隻個股以上的投資組合來說,也算是大倉/重倉。

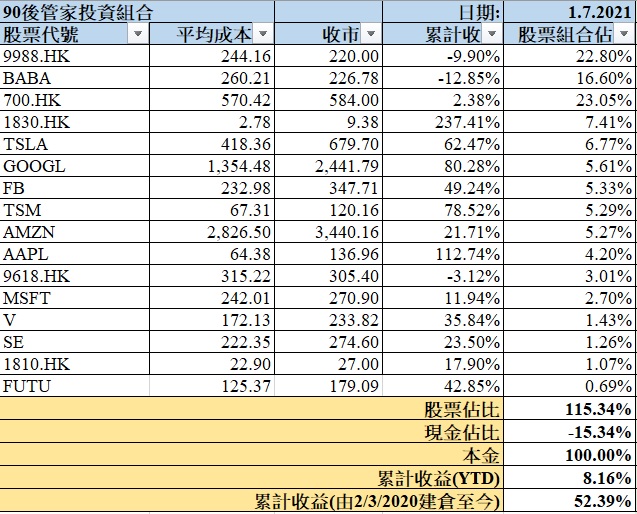

但筆者現時是持有近20%的持倉。對筆者來說,繼續持有20%的阿里,機會成本是將同等資金投入大市(如VT)或其他優質股 (如Google、Tesla、Apple等)所帶來的潛在回報。

因此,對筆者來說,關鍵並非認為阿里是否已見底,未來是否看好,而是以現價來比較,未來5年投資回報能否跑羸VT, Google, Tesla, Apple等。